こんにちは。Pooh@Tokyoです。

今回は確定拠出年金について書いてみようと思います。

確定拠出年金について皆さんご存知でしょうか。

聞いたことはある方はもちろん、「会社で入ってるよ」という方もいらっしゃると思います。私も今の会社で企業型確定拠出年金に加入をしていますが、ふと振り返ってみると「確定拠出年金ってどういう仕組みだったかな?」「加入してると何がお得なんだっけ?」「そもそも入る意味ってあるんだっけ」と、今思えば詳しいことを理解しないままなんとなくで加入していたなと感じました。

この機会に確定拠出年金について改めて調べ直してみたところ、確定拠出年金の登場の背景にある現在の年金制度の状況や、基本的な概要からメリットなどを理解することができました。

今回は確定拠出年金にまつわる疑問についてお答えしていきながら、確定拠出年金の基本を押さえていこうと思います。

※私も知らなかった部分がたくさんありましたので、参照先のリンクを貼っています。

そちらも合わせて見ていただくとさらに理解が深まるかと思います。

確定拠出年金ってどういう制度?

日本の年金制度は3階建て

確定拠出年金について解説する前に、まずは日本年金制度は3階建てであることを理解しておきましょう。

・1階:国民年金(20歳以上の全国民が加入)

・2階:厚生年金(サラリーマン・公務員など)・国民年金基金(自営業者・フリーランスなど)

・3階:企業年金制度(企業が独自に運営するもの)

そしてこれらの年金制度に加えて、個人として積立を行う「確定拠出年金」が登場しました。

ちなみに上の図にある「確定給付企業年金」は会社独自の企業年金制度のことです。

名前が似ているので私も確定拠出年金と関係があるのかなと思いましたが全くの別物です。

確定給付企業年金は、企業が支払った掛け金を生命保険会社や信託銀行企業などが運用し、将来受け取れる年金額がある程度約束されている年金のことです。皆さんがイメージするのはこちらの確定急企業年金のことだと思います。

確定拠出年金とは?

では、確定拠出年金とはどのような年金制度のことでしょうか。

企業や加入者が毎月一定額の掛け金を拠出し運用によって年金資産を形成する年金制度のことです。掛け金が自分の投資用口座に積み立てられ、金融商品を運用し、それが将来の年金資産となるイメージです。そして一般的な年金制度との大きな違いは「自分で運用する」という点です。そのため将来受け取れる年金額は運用成果によって変わります。従来の金額が約束された年金とは違うということを認識しておきましょう。

確定拠出年金に加入すると、将来はどのような形で年金を受け取れるのでしょうか。給付金は以下の3つの方法で受け取ることになります。

・老齢給付金:原則として60歳から(※)、年金または一時金として支給される。

・障害給付金:高度障害時に、年金または一時金として支給される。

・死亡一時金:死亡時に一時金として支給される。

※60歳時点で確定拠出年金制度への通算加入期間が10年に満たない場合、受給開始年齢が段階的に引き上げられ、遅くとも65歳までに支給が開始される。なお、ここでの加入期間とは、企業型確定拠出年金および個人型確定拠出年金における加入者期間と運用指図者期間を合算したものとする。

基本的には60歳になるまでは受け取ることができないですが、高度障害や死亡一時金での給付金もあり、家族のために活用することもできそうですね。

企業型と個人型がある

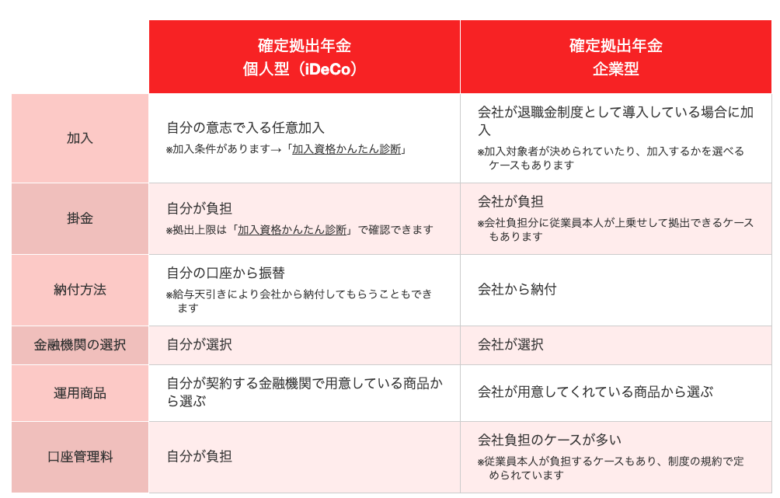

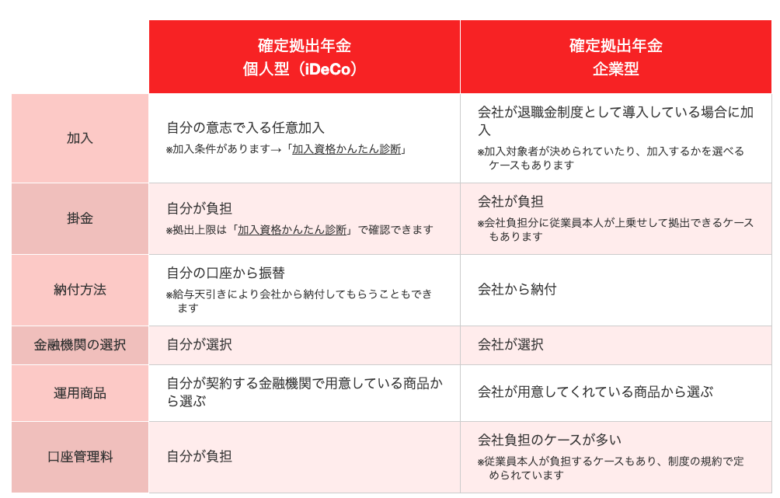

確定拠出年金には、個人型と企業型が存在しています。

いずれも老後資金を作る制度ですが、個人型(iDeCo)は自分で自分の老後に備える制度、企業型は会社の退職金制度です。私が現在加入しているのは企業型確定拠出年金になります。

個人型確定拠出年金(iDeCo)の特徴

・自分で掛金の金額を決め、自分で掛け金を支払う

・掛金が全額所得控除の対象となり、確定申告・年末調整により税金の還付が受けられる

・拠出した掛金の運用は自分で運用する

(iDeCo:individual-type Defined Contribution pension planの略)

企業型確定拠出年金(DC)の特徴

・企業が決まったルールに基づき、掛け金を支払う

・従業員が一部掛金を負担するケースもある(マッチング拠出)

・マッチング拠出で加入者が支払った掛金は全額所得控除の対象となる

・拠出した掛金の運用は自分で運用する

(DC:Defined Contribution Planの略)

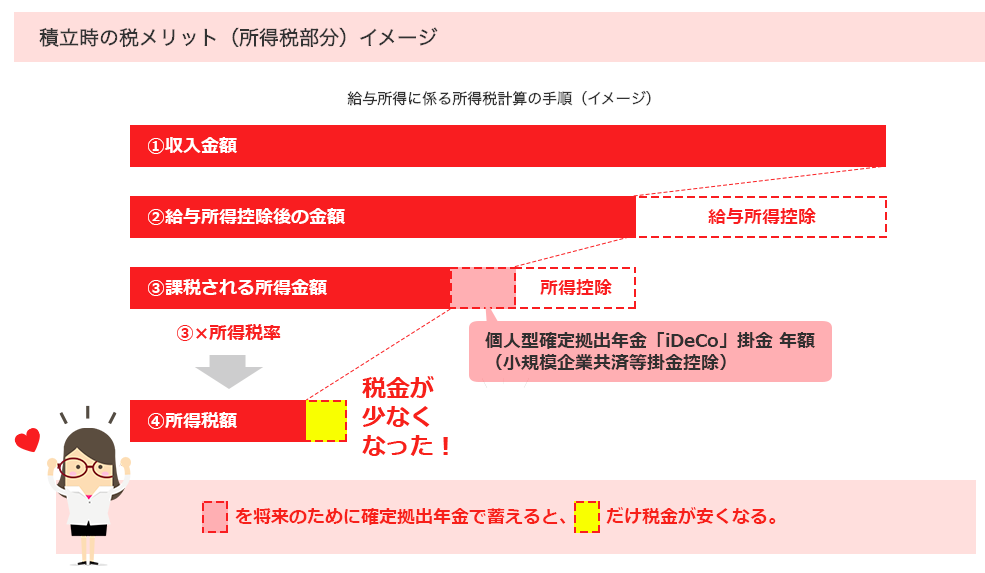

掛金が所得控除の対象となることで所得税や住民税が軽減されることになります。また、掛金の運用は自分自身で行うということも共通点です。

投資を行うように、毎月の掛金の設定や商品選びなどの選択が必要となってきます。

確定拠出年金導入の背景

では確定拠出年金が導入された背景について理解しておきましょう。導入の背景を理解することで、確定拠出年金の必要性を感じることができるかと思います。

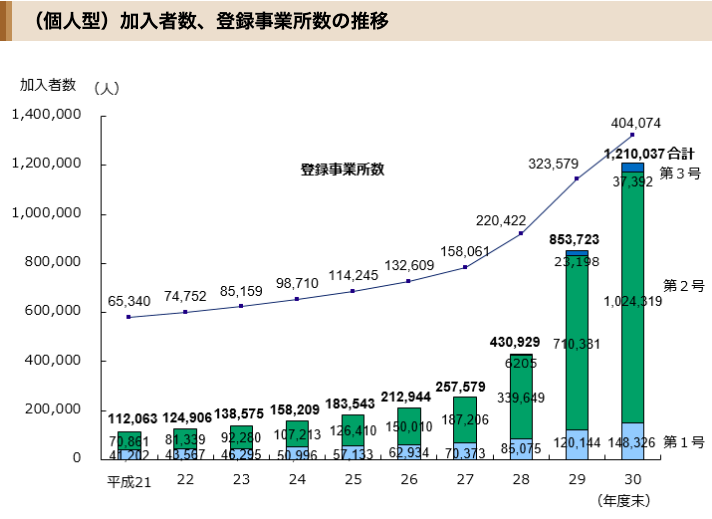

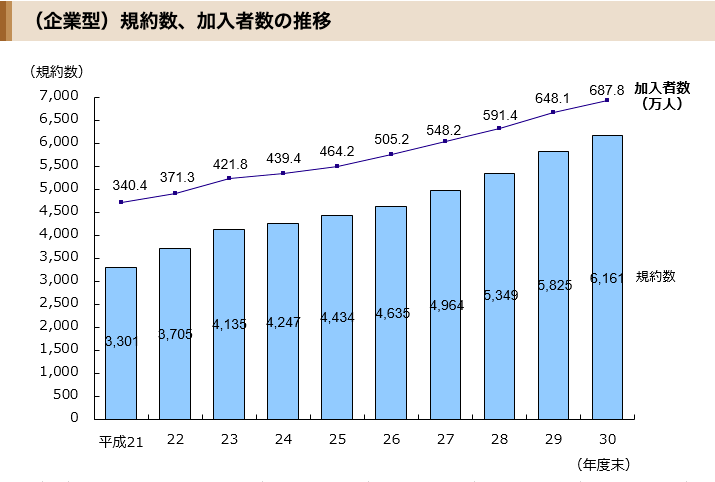

確定拠出年金の加入者は増加傾向

確定拠出年金の加入者は年々増加傾向にあります。個人型、企業型共に加入者が増加していますね。先の「老後資金2000万円問題」をきっかけに、現役世代の間で、老後に必要なお金を準備する動きが広がってきているようです。このような状況なども踏まえて、確定拠出年金の導入の背景について考えてみたいと思います。

確定拠出年金導入の背景

確定拠出年金制度が導入された背景には、従来の年金制度の限界が近づいているためと考えられています。公的年金は現役世代から保険料を徴収し、年金受給世代を支える仕組みです。ですが人口が少子高齢化のためどんどん減少していくので、現役世代の負担も増加していきます。実際に給付水準の引き下げや支給開始年齢の引き上げも進んでいますよね。

またこれまで企業が独自に運営していた企業年金も、超低金利により企業年金の積立不足となっています。確定給付型年金のように予め給付額を約束した年金運用は困難となってきており、従来の運用では企業の負担が増加してしまうことも考えられます。

このような従来型の年金制度に限界が近づいていく中で、これからは国民に自分自身で年金資産を形成してもらおうという狙いから、確定拠出年金制度が登場しました。

確定拠出年金のメリット

では確定拠出年金のメリットについて解説していきます。大きく以下の3つが挙げられます。

・税制面で優遇を受けられる

・運用商品が選びやすい

・企業型確定拠出年金の場合、会社が倒産しても従業員の年金資産として保護される

税制面で優遇を受けられる

掛金が全額所得控除の対象(個人拠出分)

個人型確定拠出年金(iDeCo)の場合、自営業者は月68,000円、年間816,000円まで掛金を拠出でき、全額所得控除の対象となります。また、サラリーマンは月23,000円、年間276,000円まで掛金を拠出でき、全額所得控除の対象となり、かつ、所得税は原則、年末調整で還付が受けられます。

企業型DCの場合も、本人が上乗せ拠出した金額は同様のメリットがあります。

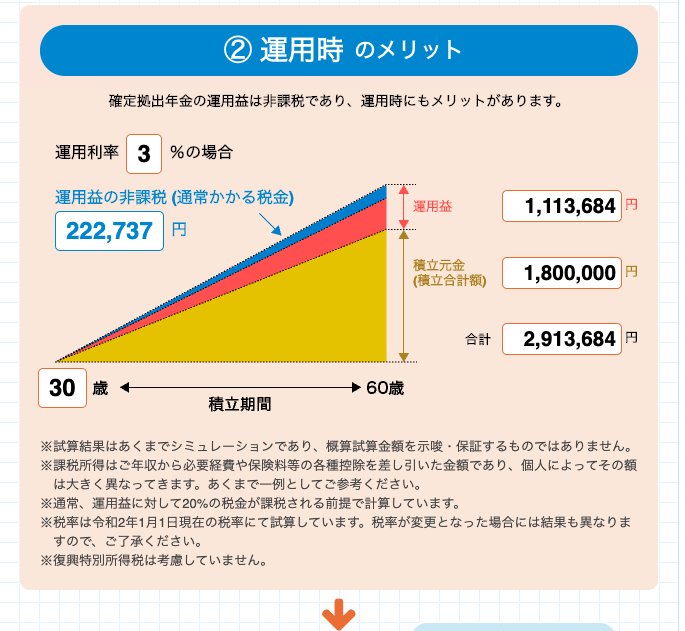

運用益は非課税

一般の金融商品の場合、得られた利息に対し、源泉分離課税(20.315%)が行われます。iDeCo・確定拠出年金の場合は運用益が非課税となるので、利益をそのまま受取れるのも大きな特徴です。

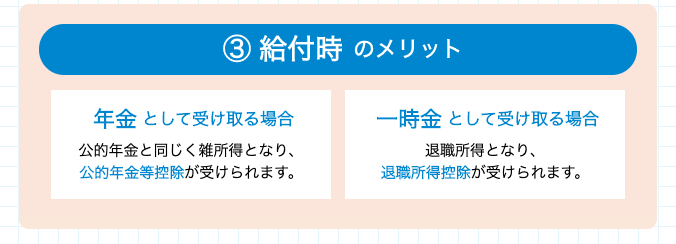

受取るときにも税務上のメリットがある

iDeCo・確定拠出年金の場合、運用した成果を年金または一時金の形で受け取ることができます。

・年金で受取る場合:他の公的年金と合算し、公的年金等控除が受けられる

・一時金で受取る場合:退職金などと合算し、退職所得控除が受けられる。

運用商品が選びやすい

iDeCo・確定拠出年金は資産運用の専門家である運営管理機関が運用商品を選定してるので、商品数は一定数に絞られています。商品内容は投資信託を始め、定期預金などの元本確保型の商品も含まれていることが多いので、ご自身の年金計画に応じて商品を選択してみてください。商品選びの注意点としては、投資信託の信託報酬が低いものを選ぶようにしてください。確定拠出年金は長期で運用するものなので、保有コストを抑えるだけでも投資効果が高まります。

なお、投資信託の基本については別記事で解説していますので、是非参考にしてみてください。

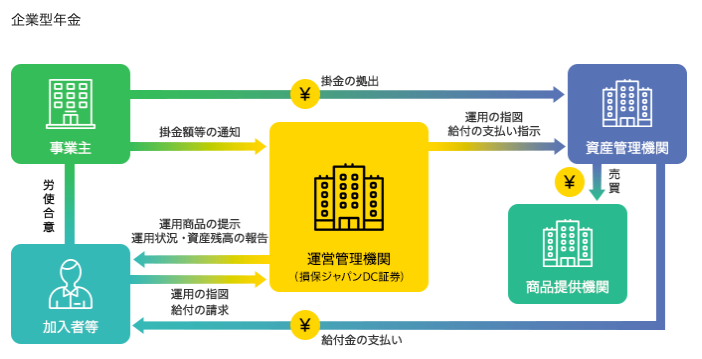

企業型確定拠出年金の場合、会社が倒産しても従業員の年金資産として保護される

確定拠出年金は年金資産は社外に拠出金を積み立てており、会社の財産とは明確に区別されています。万が一勤め先が倒産してしまった場合でも積み立ててきた年金資産は保護されますので安心して積み立てを行うことができます。また確定拠出年金の運営には様々な機関が関わっていますが、運営機関や管理機関に万が一のことがあっても、加入者保全措置もあります。安心して年金資産づくりができる点も大きなメリットの一つですね。

【参照】りそな銀行

【参照】損保ジャパンDC証券

確定拠出年金のデメリット

60歳になるまで引き出すことができない

つづいて確定拠出年金のデメリットについても解説しておきます。確定拠出年金はその名の通り年金なので、原則60歳までは運用途中で引き出すことができません。前述したとおり、60歳から年金または一時金として受け取る方法に加え、高度障害時の障害給付金での受け取り、また死亡時の志望一時金としての受け取り方法があります。短期間での売買取引は不可能なので、毎月掛金で生活を圧迫しないように掛金設定を行いましょう。

掛金の拠出金額に上限がある

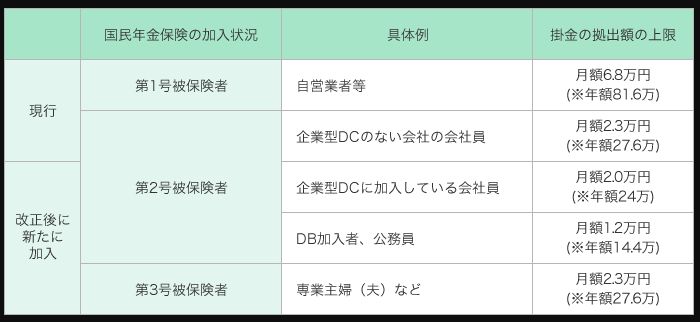

掛金の所得控除のメリットがある一方、掛金には上限が設定されています。国民年金の加入状況や勤め先が採用している企業年金制度によってその上限が変わってきます。

個人型確定拠出年金の場合

個人型確定拠出年金の毎月拠出できる掛金上限は下記の図の通りです。これから確定拠出年金の加入を検討されている方はまずご自身がどこのカテゴリーに入るのか確認しておきましょう。

【参照】りそな銀行

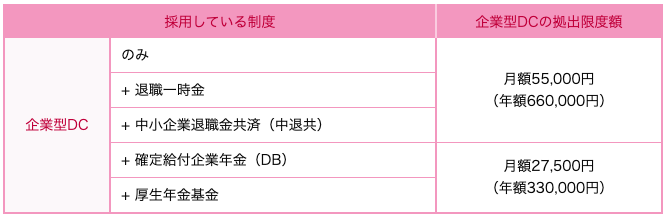

企業型確定拠出年金の場合

企業型確定拠出年金の場合も掛金上限は下の図の通りとなります。月額55,000円(年額660,000円)または月額27,500円(年額330,000円)の拠出限度額が定められています。

【参照】労働金庫連合会

元本割れのリスクがある

金融商品を運用するので、当然ながら元本割れのリスクはあります。

将来の年金資産として活用することが目的となるため、低リスクでの運用が無難です。

投資信託で運用する場合も100%株式ではなく、債権なども組み込んでリスク分散を心がけるようにしてください。投資が初めてのような方はバランス型の商品を選んでおくと、リスク分散が簡単にできるのでおすすめです。

企業型と個人型の同時加入はできる?

確定拠出年金には企業型と個人型がありますが、同時加入はできるのでしょうか?

企業型DC加入者がiDeCoにも加入する際には、2つの制約があります。

①企業型DCでマッチング拠出*を実施していないこと

*会社が出している掛け金に上乗せして、加入者本人も掛金を拠出できる仕組み

②会社が企業型DCの掛金上限金額をiDeCoの掛金上限分引き下げる規約変更を、労使合意の上で行うこと

ただし、この2つの制約をいずれもクリアして企業型DCとiDeCoに同時加入が認められているのはごくわずかのようで、企業型DC加入者の大半はiDeCoとの同時加入ができない状況のようです。

※一方で法改正の動きがあり、2022年の10月よりiDeCoと企業型DCの併用が可能となるようです。現在は企業型DCに加入している場合、iDeCoに加入することはほぼできませんが、多くの人がiDeCoとの併用を選ぶことができるようになっていくようですね。

【参照】フィナシー

転職したら企業型確定拠出年金はどうなるの?

企業型確定拠出年金に加入されている方が転職する際は、手続きが必要となってきます。

手続き内容は転職先のDC制度によって変わってきます。

転職先に企業型DCがある場合

転職先に企業型DCがある場合は、転職先の制度に加入することになります。

年金資産の移換手続きが必要ですので、手続き方法を会社の担当部署に確認してください。

転職先に企業型DCがない場合

転職先に企業型DCがない場合は、個人型確定拠出年金(iDeCo(イデコ))の口座を開設して、企業型DCの資産をiDeCo(イデコ)に移換することができます。

自営業者、公務員、専業主婦になる場合

個人型(iDeCo)の口座を開設して、企業型DCの資産をiDeCoに移換します。

【参照】りそな銀行

老後資金っていくら必要?

ここまで確定拠出年金の制度についてまとめていきましたが、結局老後資金ってどれぐらい必要なんでしょうか。様々な議論がありますが、アクサ生命が取りまとめている記事には夫婦でゆとりある老後生活を送るには、約3,360万円が必要と試算されています。

公的年金だけでは毎月4万円ほどの不足額が生じるとされており、この不足部分を補うために確定拠出年金などの私的年金を準備する必要があると考えられています。仮にこの状態で65歳から20年間過ごす場合、4万円×12ヶ月×20年=960万円が必要ですし、人生100年時代とも言われているので35年間過ごした場合では、4万円×12ヶ月×35年=1,680万円が別途必要となります。単純計算ではありますが、現役世代のうちから老後資産を確保する行動を取っていく必要があると言えますね。

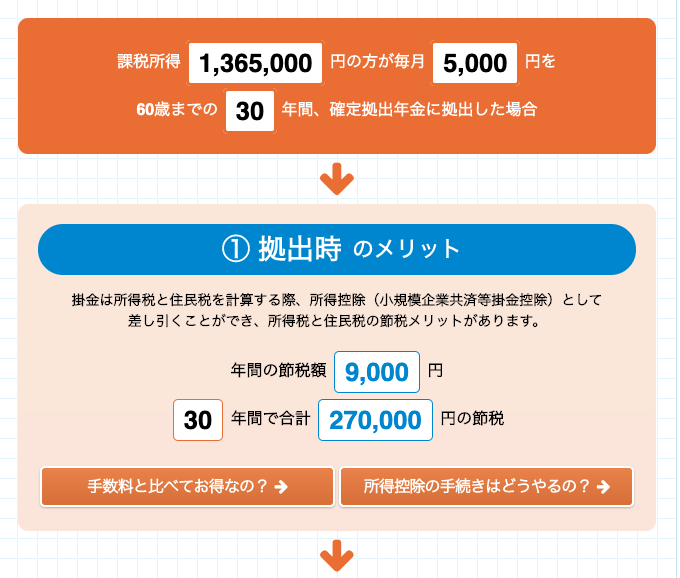

どれぐらい貯まるの?いくら節税できるの?

確定拠出年金の基本を押さえた上で、最終的な積立額や節税額をシュミレーションしましょう。

便利なシュミレーションサイトがありますので是非活用してみてください。

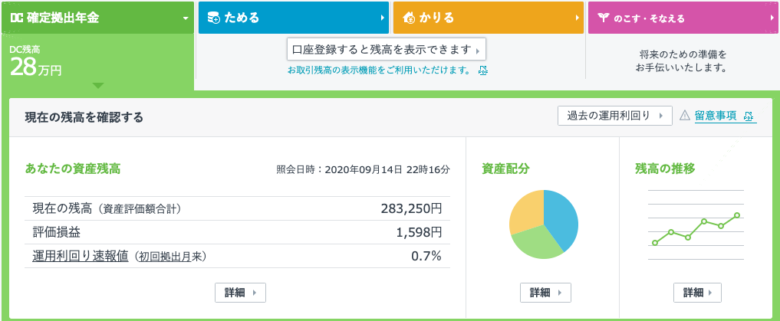

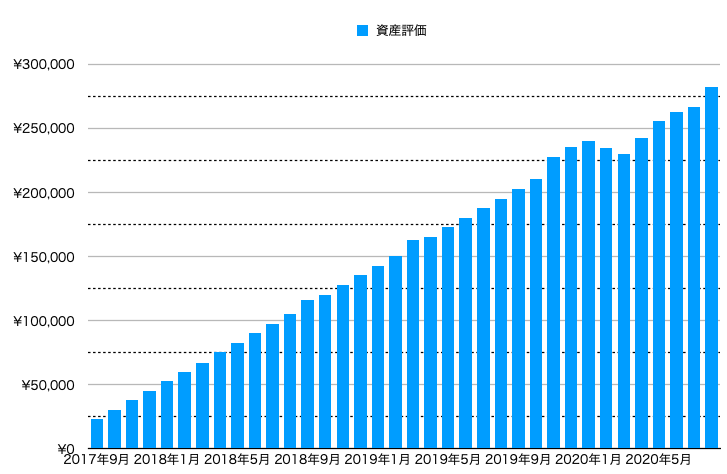

いまどれぐらい運用しているの?

ちなみに私は確定拠出年金を導入している企業に転職して約3年間、毎月5,000円(個人拠出分)で積立を行なっています。商品はバランス型の投資信託を運用しています。現在の評価額はおよそ28万円で、運用利回りは0.7%となっています。

私はこのほかに投資信託や米国株投資を行なっており、株式の比率がやや高めの保有となっているため、確定拠出年金で多少のバランスを取っておきたいと考え、債権比率が高いバランス型を選んで運用を行なっています。もう少し拠出額を増やしていけたらなと思っています。

まとめ

ここまで確定拠出年金の基本について以下の観点から解説してきました。

・確定拠出年金導入の背景

・確定拠出年金のメリット

・確定拠出年金のデメリット

・企業型と個人型の同時加入はできる?

・転職したら企業型確定拠出年金はどうなるの?

・老後資金っていくら必要?

・どれぐらい貯まるの?いくら節税できるの?

・いまどれぐらい運用しているの?

確定拠出年金が導入された背景には、従来の年金制度の限界が近づいてることが主な要因です。少子高齢化による現役世代の負担増や、低金利による企業年金の積立不足が大きな原因となっています。これまでは銀行預金で資産を増やすことができた時代でしたが、もはや銀行の金利は0に等しい状態なので、これからは自分で資産を築いていく必要があります。確定拠出年金やつみたてNISAなど新しい制度が生まれています。税制優遇措置などを設けるなど、国民の投資がしやすい環境がどんどん整備されている背景にはこのような従来型の年金制度の限界に対処していくことが目的でしょう。

先の年金2000万円問題で国や政府に批判が殺到していました。確かに従来型の年金制度はだんだんと成り立たなくなってきていますが、批判だけしていても何も手元には残りません。新しい制度が登場しているので私たちもしっかりと情報をキャッチし、将来手元に資産を残せるようしっかりと対策を講じていきましょう。

今日も最後まで読んでいただきありがとうございました。

コメント