こんばんわ。かねのぷーさんです。

今回は、奥野一成さんの『教養としての投資』の読書レビューです。

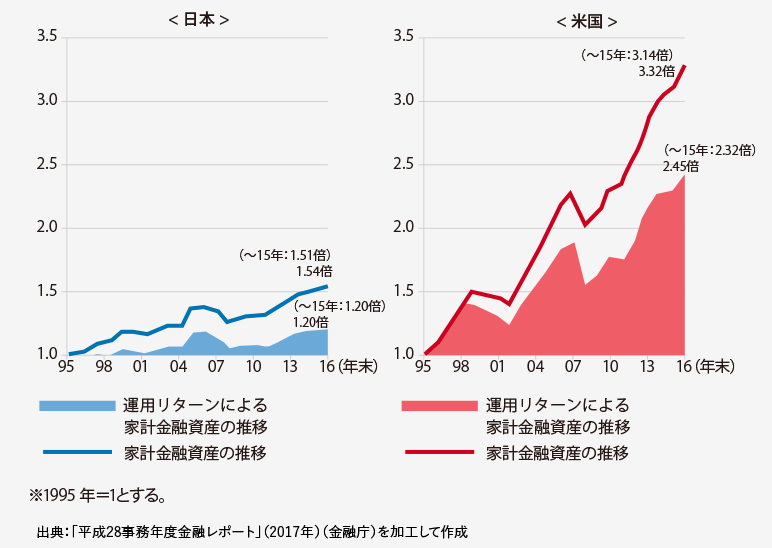

この本の中で、日米の個人金融資産がこの25年の間で大きく差が開いていることが書かれています。

その要因として、日本人が現預金を多く保有する一方、

アメリカでは株式や投資信託の保有割合が高いことが挙げられています。

【#読書メモ】『#教養としての投資』

・1995年〜2019年で個人金融資産が1.55倍に増えた日本と4.2倍に増えたアメリカ

・現預金保有比率が高い日本と投資信託や株式保有比率が高いアメリカ

・TOPIXとS&P500など指数の上昇率に大きな差

・労働者マインドと資本家マインド pic.twitter.com/7krac5kCEU— かねのぷーさん@少額投資家 (@poohlivestokyo) December 26, 2020

今回この記事では、日米の個人金融資産の保有状況の推移を紹介し、日米で保有している金融商品の違い、

そしてこの25年間で保有資産総額に大きく差が開いた原因について解説しています。

記事を読み終えると、今後、投資の重要性がさらに高まっていくことが理解できるようになると思います。

超低金利の時代で、いまや銀行にお金を預けていても資産が増えることはありません。

さらに少子高齢化、人口減少が進む中、老後資金も自分で確保していく必要があります。

日米間の金融資産の差が開いている事実をもとに、投資をする理由について理解を深めていきましょう。

個人金融資産が1.55倍に増えた日本と4.2倍に増えたアメリカ

24年前の1995年の日本の個人金融資産総額は1,182兆円、

そして2019年の日本の個人金融資産の総額は1,864兆円でした。

この24年間で個人金融資産は1.55倍に増えたことになります。

一方アメリカでは、1995年の総額は2,343兆円、2019年は9,855兆円と、

アメリカでは実に4.2倍に個人金融資産が増加しています。

オリックス銀行の同様の資料をみてみると、その差がかなり開いていることがわかります。

ではこの差はいったいどこから生じているのでしょうか?

現預金保有比率が高い日本、投資信託や株式保有比率が高いアメリカ

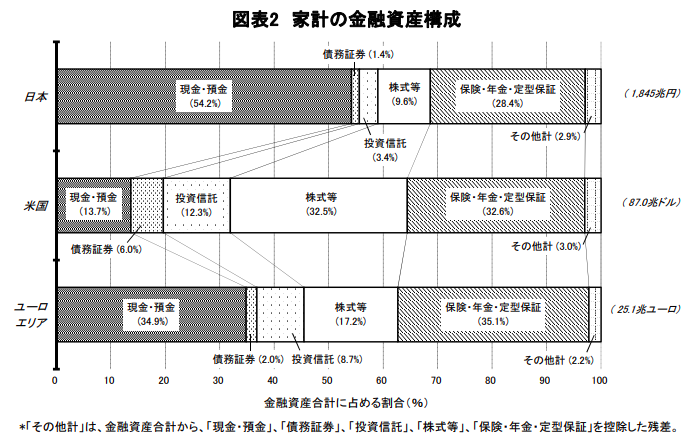

各国の「家計の金融資産構成」(2020年3月末時点)をみてみましょう。

資金循環の日米欧比較 – 日本銀行

https://www.boj.or.jp/statistics/sj/sjhiq.pdf

保険・年金・定型保証の割合はそれほど変わりませんが、

日本の現預金保有比率が54.2%と欧米諸国に比べるとかなり高いことがわかります。

一方で投資信託の保有比率は、日本(3.4%)、アメリカ(12.3%)、

株式の保有比率にいたっては、日本(9.6%)、アメリカ(32.5%)と大きな差がみられます。

確かに保有する金融資産の割合に大きな違いがみられるものの、

このことが金融資産格差を招くこととどのような関係があるのでしょうか?

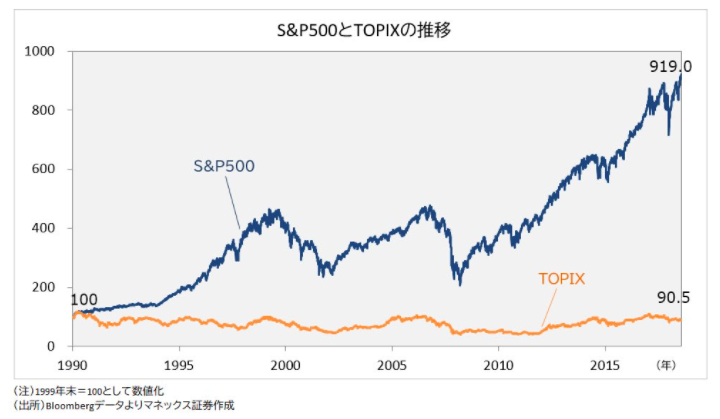

TOPIXとS&P500の上昇率に大きな差

この間の日米金融資産格差をもたらした要因は株価の上昇が影響しています。

株式市場全体の値動きを示す株価インデックスを日米で比較してみましょう。

MONEY PLUS 日本株vs米国株、長期的な投資魅力があるのはどっち?

https://media.moneyforward.com/articles/3349

日本の株価を示す代表例のTOPIX(東証株価指数)とアメリカの株価指数のS&P500で比較すると、

その上昇率に大きな差が生まれていることがわかります。

TOPIXは横ばいで推移している一方、S&P500はおよそ9倍の上昇をみせています。

日米で保有金融資産に大きな格差が生じた理由は、

株式や投資信託の保有比率が高いだけではなく、米国企業の成長に即して株価が着実に値上がりしたためです。

現預金保有比率が半分以上を占め、日本企業が生み出す利益がほとんど伸びない状態では、

株価上昇も見込めないなか、日本の個人金融資産が増えない状況に陥っているのが現実です。

労働者マインドと資本家マインド

そんな状況のなかでも「日本人はなぜ投資をしないのか?」という問いに対して、

著者は日本人の労働者マインドが影響していることを挙げています。

政府はつみたてNISAやiDeCoなど、国民に投資機会を促す制度設計をすでに進めていますが、

一方で「株式投資はギャンブル」「危険」などといったイメージがまだまだ浸透していると思います。

「日本人はリスクを取るのが苦手」という人もいますが、

先の巨大財閥の創始者たちは大きなリスクを抱えながら事業を拡大してきたという歴史があります。

本来なら創始者から脈々と資本家マインドが受け継がれていき、次第に国民に広く浸透していくはずでしたが、

戦後の財閥解体により資本家マインドの継承が断ち切られたことや、

焦土と化した日本では生きていくためには労働者として働かざるを得なかったことが大きな影響を及ぼしました。

その後の高度経済成長期においても、所得がどんどん増加し、終身雇用、年功序列の社会のなかでは、

投資の重要性を知らないまま、「労働こそが美徳」という社会を形成されてきました。

当然ながら親から子への金融に関する教育や、学校でも金融教育は乏しく、

今日の投資への抵抗感に結びついたのだと考えることができます。

資本家になることは日本人としての責務である

最後に、著者は「資本家になることは日本人としての責務である」と述べています。

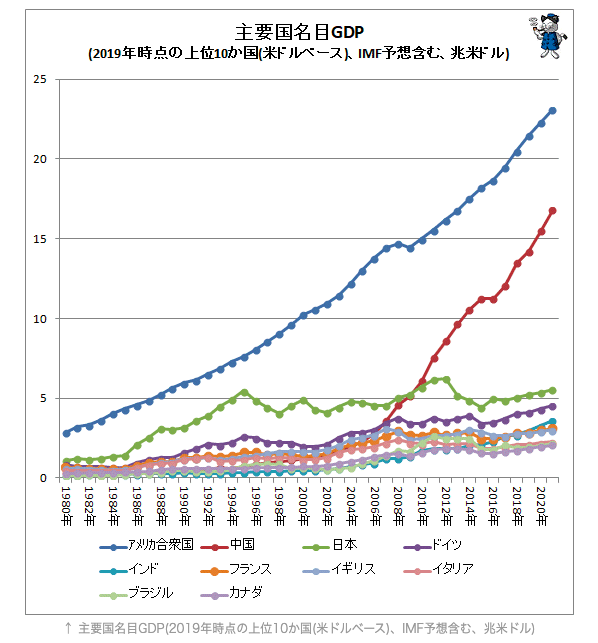

日本のの名目GDPアメリカや中国と大きな差が開き続けていますが、

世界的に見ればやはり金持ち国の一員としてみられます。

そして、資本家になることが金持ち国としての責務だと主張しています。

資本家になることはこの資本主義社会の原動力となり、世の中を少しでも良い方向に進めることにつながります。

「現預金にお金を置いたままの人は、労働者の殻に閉じこもり続けることを世間に向かって表明しているようなもの」、「資本家になることは金銭的に余裕のある国の国民の責務」と筆者は述べています。

この一文を読んで、私も投資を始めて3年ほど経過しますが、

確かに株式投資は企業の資金調達の方法であり、

私が投資したお金は企業の原動力に使われているんだなと再認識しました。

私が投資している企業は世の中をより良くするサービスを続々と提供しています。

投資は単に「お金儲けの手段」ということではなく、

「世の中をよくする手段」として考えをしっかり持つ必要があると感じました。

まとめ

今回は、奥野一成さんの『教養としての投資』を読んで、特に印象に残った箇所をまとめてみました。

投資をする人としない人で格差が開き続けていきます。

現金を銀行に預けたり、公的年金や退職金を頼って充分な老後資金を確保することは困難です。

これからは資産を自分で築いていく必要があります。

少額でも時間という力を借りれば相当な資産を今からでも確保することは可能です。

まだ投資を始めていない方は、証券口座を開設して少額から投資を始めてみましょう。

今回もここまで読んでいただきましてありがとうございました。

コメント